内容

南亚地区低成本航司的运力占比最高,达到63%。

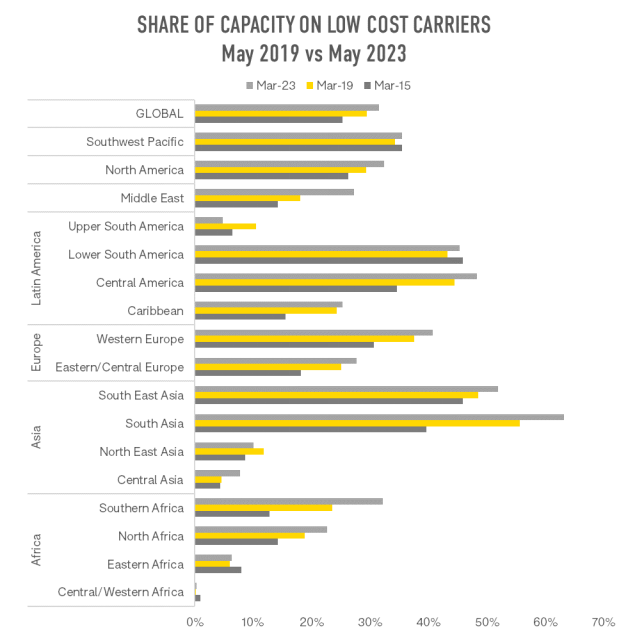

根据的数据,低成本航空公司(lcc)的运力目前占据全球航空总运力的1/3。截至2023年3月,低成本航司在全球计划航班运力中的占比为32%,相比2019年同期29%的占比,增长了3个百分点,相比2015年(25%)同期上升7个百分点。在2020和2021年期间,由于疫情影响,低成本航司的运力占比有所下降,但2022年开始回升,有时甚至超过1/3。

从地区来看,南亚地区低成本航司的运力占比最高,达到63%,其次是东南亚地区,占比为52%。

如下图所示,自2019年3月以来,全球几乎每个地区的低成本航司运力占比都有所上升,不过南美洲北部和东北亚地区并没有出现增长,而且占比本就不高。

低成本航司运力占比(2019年3月与2023年3月对比)

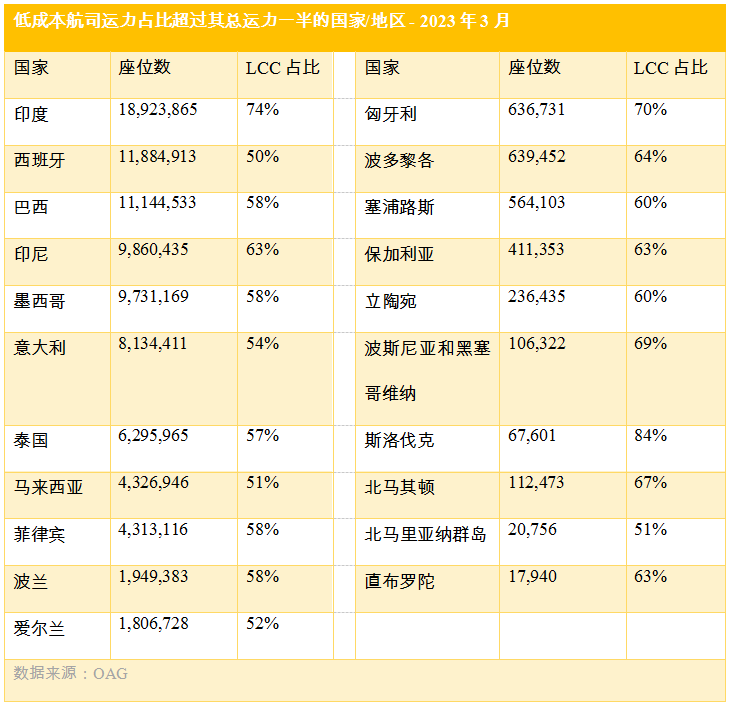

下表列出的21个国家/地区,低成本航司的运力占比超过了该国定期航班运力的一半。其中,低成本航司运力最高的是印度,在该国的运力占比达到74%,其他占比较高的国家/地区大多数位于东欧,具体包括波兰、匈牙利、保加利亚、立陶宛、波斯尼亚和黑塞哥维那、斯洛伐克和北马其顿等,这主要得益于维兹航空的发展。虽然以低成本航司为主导的国家的总体运力较小,但它们的总和占全球运力的20%,相比2019年的11%,运力占比翻了一倍。

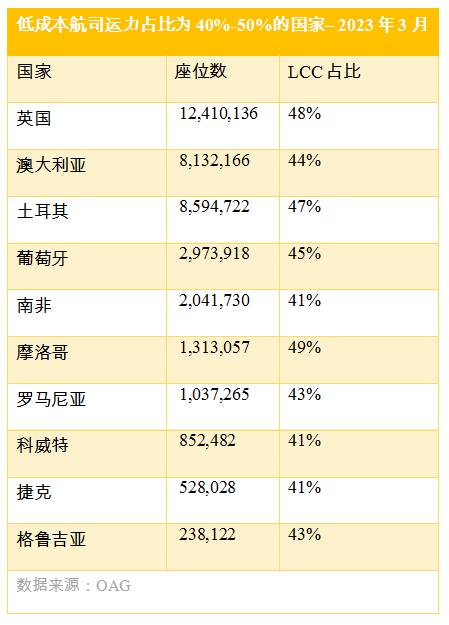

以下是低成本航司运力占比为该国总运力40%-50%的国家。其中,英国低成本航司的运力最大,占该国总运力的48%。此外,澳大利亚和土耳其的低成本航司运力规模也较大,占比分别为44%和47%。

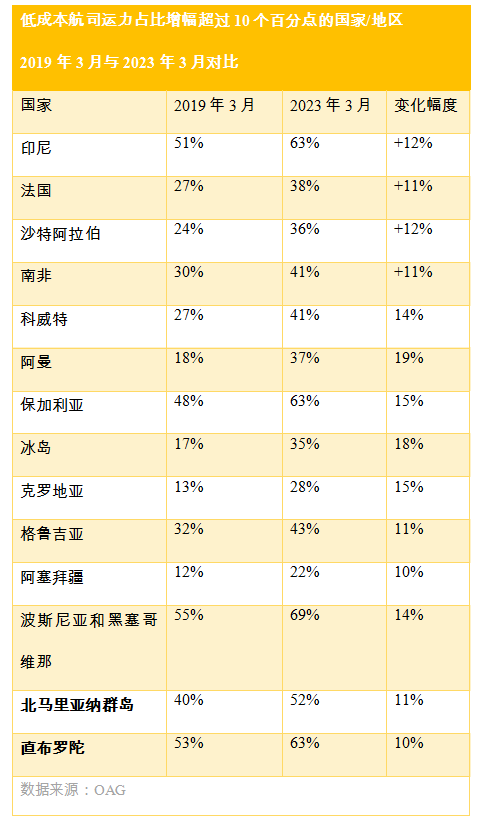

对比2019年3月和2023年3月,有14个国家的低成本航司运力占比增幅超过10个百分点。其中,运力规模最大的是印尼、法国、沙特阿拉伯和南非。

在传统全服务航司和低成本航司之间界线日益模糊的情况下,人们经常会问,“低成本航司”这个词是否依然有意义?与低成本航司的发展初期相比,捷蓝航空和易捷航空等lcc 航司如今提供的产品更加复杂。可以说,低成本航司与老牌全服务航司之间的差异正在缩小,有些航司甚至在采用混合模式,例如,迪拜航空(flydubai)有复杂多元的航线网络,其票价比阿联酋航空更低。

瑞安航空、西南航空和亚航等已经成为家喻户晓的低成本航司品牌,而且在各自国家市场占据主导地位。过去十年,超低成本航司(ulcc)发展出分支,而瑞安航空、维兹航空、精神航空和忠实航空则自称其产品“无附加费用”,他们的差异化核心是保证基本服务水平,同时为旅客提供一些附加服务选项,如选座、机舱等级选择和行李托运。这种运营模式对低成本航司来说有盈利空间,尤其是瑞安航空,该航司在截至2023年3月底的2023财年盈利14.3亿欧元,接近2018财年14.5亿欧元的记录。

可以说,瑞安航空为其他航司的复苏树立了榜样,在油价走高、需求不确定的挑战面前,依然实现了客流量和利润的增长。而其他低成本航司,如维兹航空和靛蓝航空,则以疫情为跳板,将在未来几年加大力度扩大机队规模。这意味着,低成本航司的运力会持续提升,争夺传统全服务航司的短途航线市场份额,并寻求开发新航线的机会。

与此同时,瑞安航空和维兹航空将在需求量更大的市场寻求机会,因为他们新购的飞机座位更多。例如,瑞安航空目前有20%的飞机采用的是b737 max 8200机型,配备的座位有197个,比常规配置多出8个座位。今年夏季,瑞安航空有近7.6万个航班采用的都是该机型和配比,这就意味着运力提升了60.9万个座位。

维兹航空也一直在升级机队,采购了一批239座的a321 neo acf飞机,比a321-200机型的标准配置多了9个座位。一架飞机增加8-9个座位看似不多,但是按照每架飞机每天平均运行5个航班计算,增加的运力总和是一个相当可观的数字。

这些低成本航司需要解决的问题是,如何判定并选出哪些市场会有更大的增长潜力。维兹航空很早就进入了中东市场,并且在那里开拓新市场,建立航线网络,服务中欧地区,该航司无疑会获得新的机会。而对于瑞安航空来说,能否通过跨大西洋航线获得机会,仍然没有定数。最终的答案是肯定还是否定,或者他们是否会通过新的方式进入希斯罗、阿姆斯特丹或者法兰克福等机场,真正开始争夺传统全服务航司的地盘?时间会揭晓一切。

参考资料:

)

评论

全部回复

低成本航司发展势头迅猛,运力占比达到全球总运力的三分之一,超过2019年水平

微信识别二维码参与话题讨论

暂无评论