内容

环球旅讯公众号

环球旅讯公众号

环球旅讯小程序

环球旅讯小程序

环球旅讯视频号

环球旅讯视频号

李瀚明 环球旅讯特约评论员

2024-04-02 08:00

李瀚明 环球旅讯特约评论员

2024-04-02 08:00

美国支付卡行业再度迎来新的软性限制。

随着3月26日visa和mastercard两大卡组织同意和美国境内的原告商户达成和解协议,美国支付卡行业再度迎来新的软性限制。一方面,信用卡手续费带来的返现积分,是航空公司和酒店忠诚度计划的基石;另一方面,信用卡手续费也是航空公司和酒店销售费用的重要一部分。这不可避免地会对行业带来正负两个方面的影响,值得我们留意。

随着visa和mastercard同意在未来七年中减免超过300亿美元的手续费,“支付卡交换费和商户折扣反垄断诉讼payment card interchange fee and merchant discount antitrust litigation”的原告商户们又赢来了阶段性的胜利。这一时间长达十九年(2005年至今),先后和解四次,原被告人数数千万人,单是律师费就高达1.7亿美元的诉讼,是美国信用卡手续费问题的代表性议题。

美国信用卡的手续费问题事涉民生,一直是美国社会“main street vs wall street”(main street类似于“中山路”,是大多数美国城镇都会有的街道名字,此处意指平民百姓民生)的重点之一。我们在之前的文章中说到,拜老爷子在2022年《国情咨文》中提到,要把降低信用卡手续费作为一大政见;而同党的dick durbin参议员也提交了《信用卡竞争法案》,意图以法律的形式限制手续费。

作为旅游行业的其中一员,笔者对这个议题的态度五味杂陈。一方面,美国信用卡的高手续费,催生了包括航司、酒店联名信用卡在内丰富、多样的信用卡生态,为航司和酒店获客、留客提供了极为强大的工具;另一方面,航司、酒店和其它企业,也要为接受信用卡支付不菲的手续费:visa和mastercard对旅游行业商户收取1.75% 10美分(普通信用卡)到2.55% 10美分(visa infinite)甚至2.70% 10美分(企业信用卡)的手续费,平均来看高居各行业之冠。

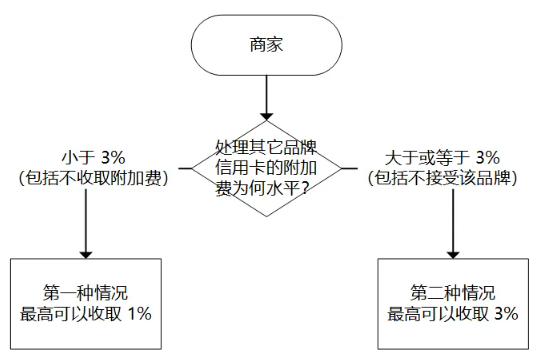

而根据最新一期的和解协议,在至少五年之内,visa和mastercard将对一系列既有规则进行改革。改革的要点可以分为几个:

这个政策主要的影响,就是体现在对不同卡组织、不同卡级别的信用卡的区别对待上。我们在之前的文章里说过,信用卡的逻辑是典型的平台经济的飞轮逻辑——用卡的人越多,接受的商户越多;接受的商户越多,用卡的人也就越多。同时,人群越高端,理论上消费额也就越高,对商户的吸引力也就越大,商户就越容易接受。

传统上而言,american express走的就是这种“持卡人高端、消费金额高,所以高收费”的路线。运通卡奉行的刷卡费原则是“刷的金额越高手续费越高”。american express无论是拿什么卡(从免年费的卡到百夫长黑卡),手续费都是划一的标准——旅行行业低于100美元为2.25%,100到1000美元是2.6%,1000美元以上是3%。

这个手续费显然是有一点高的(比visa和mastercard普通卡高0.5%左右),所以很多美国的商家只收visa和mastercard,不收american express。但是visa和mastercard也想学american express挣大钱——visa和mastercard既想多收手续费,又不想搞得商家离开,就弄出了一招暗度陈仓,偷偷加价的玩法。

这种玩法的第一步,是要把卡分成三六九等。单以旅行类别为例,visa普通卡收1.95%,中端卡visa signature收2.4%,高端卡visa infinite收2.55%;mastercard普通卡收2.25%,中端卡mastercard world和高端卡mastercard world elite收2.55%。这个手续费已经和american express持平了,是非常昂贵的水平。

这就带来了一个“信用卡刺客”问题。商家知道“american express比visa和mastercard贵”而不收american express,但是不细看合约就不知道visa和mastercard还有三六九等;即使知道有三六九等,与american express显眼的“蓝盒子”或者“百夫长”等logo不同,visa或mastercard不同等级的卡,往往只有商标下面一行小字可以区分(如下图的signature和infinite字样很小),收银员为了效率,刷卡往往不仔细看,一般看不出来。

因此,商家的手续费越来越高,chase为代表的大银行尝到了甜头。与此同时,卡组织还留有后手——即使某些商家意识到了这一涨价,由于非歧视条款(也就是不能只接受“低端卡”不接受“高端卡”,也不能只接受某个品牌的信用卡而不接受另外一个品牌的信用卡),往往要么只能打碎牙齿和血吞下去,要么只能不收所有品牌的信用卡。

经年累月下来,商户发现这种“信用卡刺客”越来越多,形成了普遍的“通货膨胀”。比如说原先visa signature等“中高端卡”通常是一百美元左右年费(如chase sapphire preferred 95美元年费),但是,既然都形成了这个“羊毛出在猪身上”的流量经济逻辑,那当然要快速增加持卡人的规模——因此,就有银行开始主动降低门槛走量,发行不收年费的signature。

其中,航空公司和酒店的联名卡又是“通货膨胀”的重灾区。例如,chase和united airlines合作发行的gateway、和marriott合作发行的bold,都是免年费的signature。航司和酒店当然是受益于此的。由于刷卡手续费的提升,即使是0年费的联名卡,也能有不错的返现,大大提升了开卡人数和消费量,积分相关的“辅营收入”也就水涨船高。

这就搞得商家非常被动——随着越来越多不愿意为信用卡交年费的人申请这些“免年费高端卡”,以他们为主要客户的普通商户的手续费负担越来越重,变相增加了商户在同等消费金额下的总体手续费。商户们逐渐意识到,你所谓的“高端卡”在我这里消费,也没比原来的“低端卡”高了多少,怎么我的手续费凭空就增加了呢?你的宣传也没有说的那么好听嘛!

因此,这就使得商家直接开始和visa、mastercard这样的卡组织以及chase这样的银行掐起来了。而这一次的“降费”和解,显然对整个联名信用卡的生态是印象非常深远的——像chase和marriott以及united合作的这种“无年费signature”这样,“羊毛出在猪身上”的“高端卡”模式,显然会被附加费制度钉上棺材钉子——当持卡人知道自己所持的“高端卡”每次刷卡要额外收取高达3%的费用的时候,自然会明白“所有命运赠送的礼物,早已在暗中标好了价格”,然后将这些“高端卡”打入冷宫。

我们讲“皮之不存,毛将焉附”。这自然也就使得忠诚度计划本身遇到了问题。在降低的手续费的背景下,信用卡以里程积分的形式给予持卡人的返现必然会受到影响,而整个忠诚度计划的吸引力也会随着积累速度的降低而放慢下来。这会对航司酒店的获客,带来相当大的挑战。

不过,换一个角度而言,信用卡手续费也是航空公司、酒店集团和ota的一大支出。因此,可以预见的是在未来,一定会有一些同行朋友开始考虑是否要收取信用卡附加费。至于究竟是“收还是不收”,这就是需要结合自身情况考虑另外一个话题了。

当然,以上故事目前都是和美国相关的。大洋彼岸的我们还是一边付着0.6%的手续费,一边搬个凳子吃瓜吧。

*本文仅代表作者观点,不代表环球旅讯立场。

评论

全部回复

降低的信用卡手续费如何影响旅游行业?

微信识别二维码参与话题讨论

暂无评论